企業融資是中小企業發展重要的手段,而我國中小企業融資難一直是制約其發展的瓶頸。造成這種情況的原因是多方面的,其中一個重要因素是企業對中小企業融資工具知之甚少或利用不佳。目前,承兌匯票融資是眾多企業融資比較好的一種方式,采用銀行承兌匯票貼現融資則基本不受企業規模的限制。企業開立銀行承兌匯票,只要有真實貿易背景和保證金做基礎,銀行資金回籠風險程度降低,因此門檻較低,審批簡便。

上市企業之所以選擇上市,主要目的在于融資,而股價是建立在公司運營情況良好的基礎之上。如出現巨額票據違約,將會影響企業流動性和現金流,進而影響公司生產經營和營業利潤表現,終會導致股價波動。

票據違約甚至會導致上市公司不愿意承受的后果——信用破產,這是所有的上市公司都不愿意看到的。

影響商業承兌匯票利率的因素

商業承兌匯票的利率跟時間點有關系。

同一承兌人,即兌付風險相同的票,不同時間點價格也不同。

比如月底,中秋前后、春節前后等。

這個時期持票企業需求強烈,市場上票源充足同時資金又相對緊缺,供需關系有所變化,所以票據的利率也會有所上浮,中小企業也會愿意付出較高的成本來換取現金流。

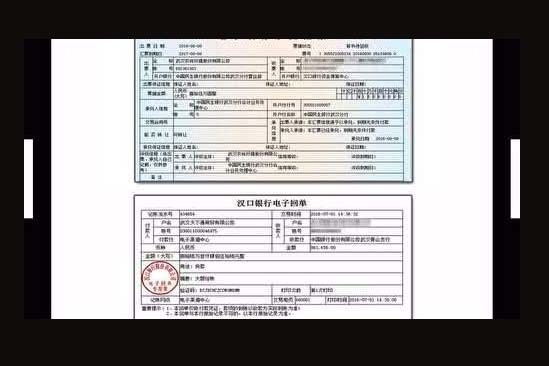

本公司承兌匯票貼現業務比銀行更快捷更方便,貼現業務簡單明了,全過程全權委托,服務,資金一步到位,驗票即獲付款; 公司雄厚的實力為您提供全國各地區的銀行承兌匯票貼現業務。范圍囊括了國股,商行,信用社,外資銀行均可在我處直接貼現。